金融市场变幻莫测,当人们开始唱衰美债时,一大批交易员开始押注美债上涨,在上周CPI数据和美联储决议钱选择逃离看跌交易之后,果断选择上涨,这一系列的动态变化正在悄悄影响着美债的交易格局。

过去一周,那些有望从债券市场反弹中获益的期货合约需求显著回升,经济指标(通胀压力放缓、零售销售数据疲软)增强了美联储降息的理由,令投资者重燃热情。市场目前定价显示,2024年将有两次25个基点的降息,相比之下,美联储官员预测年内仅有一次降息。

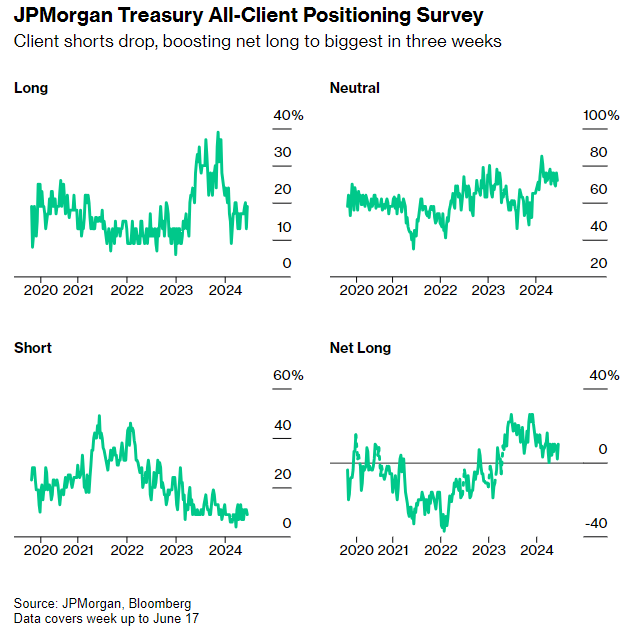

现货市场也出现了相关迹象,摩根大通的一项调查显示,美债净多头头寸达到了大约一个月来的最高水平。截至6月17日当周,摩根大通的美债客户调查显示,多头仓位上升了6个百分点,推动整体客户的净多头仓位升至5月20日以来的最高水平。直接空头仓位当周下降了2个百分点,中性仓位下降了4个百分点。

摩根大通美债客户空头减少,净多头升至三周来最大

对于那些几乎在上周(美国CPI数据和美联储利率决议公布之前)放弃了押注美债上涨的交易员来说,这是一个时机恰当的转变。数据显示,到上周晚些时候,新的多头仓位主导了美债的上涨,10年期美债收益率自4月1日以来首次跌破4.20%,这表明市场对美债的需求激增。

周二,在美国零售销售数据让美联储将降息预期回暖后,美债出现反弹。

未平仓合约大幅上升,未平仓合约与空头回补重新定价美联储今年将有两次25个基点的降息。

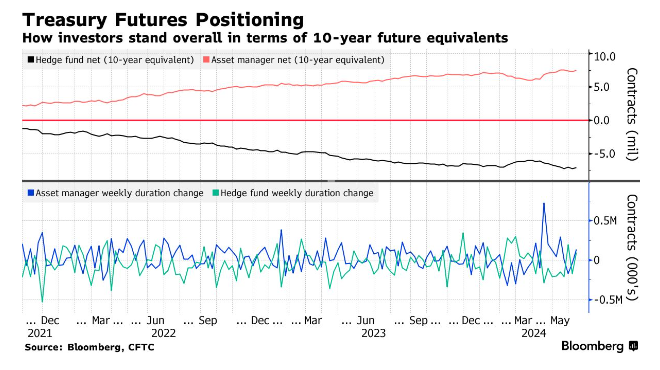

美国商品期货交易委员会(CFTC)的数据支持了类似的趋势,资产管理公司在周三通胀数据发布前,大举平仓与隔夜融资利率(SOFR)相关的期货的空头头寸。这是自2023年7月初以来资产管理公司首次转为净多头。

截至6月11日的CFTC数据显示,资产管理公司对美债期货持看涨态度,从两年期到超长期美债期货的净久期多头增加了约14万张10年期美债等值。在SOFR期货中,资产管理公司新增了每基点820万美元的风险头寸。同时,对冲基金解除了相当于大约9.5万张10年期美债期货等值的净空头仓位。

美债的市场波动依然持续,兴业投资交易平台交易员和投资者们都在密切关注各种数据和政策变化,这样才能在市场中做出明智的选择。美债未来到底是峰回路转一路高歌,还是就此唱衰,还需要紧密关注行业动态。

兴业投资 Copyright© 2018 ——澳汇外汇 ——Doo Prime(德璞资本)官网 ——Outrade跟单社区 ——外汇平台