国际货币基金组织(IMF)的一位高级官员警告称,今年各国央行在降息问题上需谨慎行事,因为市场对更宽松货币政策的预期可能会加剧通胀再度飙升的风险。IMF第一副副总裁吉塔·戈皮纳特表示,由于美国、欧元区及其他地区紧俏的劳动力市场和较高的服务业通胀水平,今年的通胀下降速度将不及去年那样急剧。

她指出,这意味着通往较低通胀水平的道路将会“颠簸”,建议官方利率应在今年下半年之前保持不变,不应过早降低。在接受《金融时报》在瑞士达沃斯的采访时,戈皮纳特表示:“任务尚未完成。”她说,“央行必须谨慎行动,一旦降低利率,就会强化市场对未来进一步降息的预期,结果可能导致过于宽松的货币政策——这反而会适得其反。”

“基于我们目前掌握的数据,降息应在下半年进行,而不是上半年。”

戈皮纳特指出,最近几周市场反弹后金融条件趋于宽松,这有可能削弱促使需求下降的力量,从而影响通过高官方利率压制通胀的努力。她认为,央行不应通过增加对降息猜测来进一步加剧当前形势。

鉴于美国、英国和欧元区的劳动力市场仍然“强劲”,可能支撑服务业通胀水平,因此在决策时需要谨慎行事。国际货币基金组织去年警告称,历史上不乏央行在通胀首次下降后便急于放宽政策,结果却发现价格增速停滞不前或再次回升的情况,这样的“过早开香槟”并不少见。

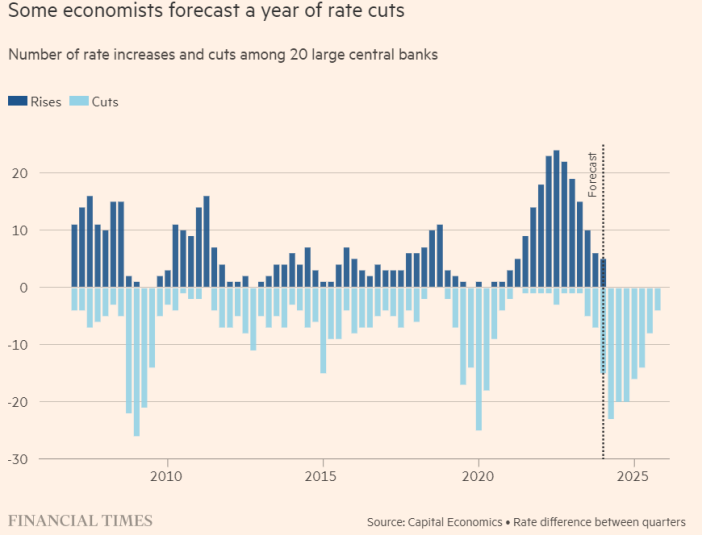

经济学家预期,2024年是降息之年

尽管去年随着能源和其他市场供应冲击的消退,整体通胀率迅速下滑,但强劲的劳动力市场使得服务业价格通胀更为坚挺。美国官员试图抑制市场对于美联储可能最早于今年3月开始降息的预期。本周,美联储理事沃勒称,政策制定者应“花时间确保正确地执行这一决策”。然而,央行政策制定者与投资者之间的预期差距仍然存在,市场目前预计从今年早春开始将有六次每次25基点的降息,而政策制定者的预测则是今年晚些时候降息三次。

周三,欧洲央行行长拉加德也警告称,利率不太可能在今年春季开始下降。在世界经济论坛期间的会议中,拉加德表示,欧洲央行要到“晚春”才能获得有关工资压力所需的信息,并且在考虑降息之前,这类数据是必不可少的。她的言论震动了市场,此前市场已经完全消化了欧洲央行将在4月份将其创纪录高位的基准利率(目前为4%)进行下调的预期。

欧元区年度价格增速已从2022年10月的峰值10.6%放缓至11月的两年低点2.4%,但在政府逐步取消能源补贴后,上个月又回升至2.9%。

拉加德警告称,劳动力密集型服务业的通胀率仍然过高——12月份为4%,这突显了她对工资增长过快可能导致欧元区员工去年平均薪资上涨5.2%后,价格压力持续处于高位的担忧。“除非出现另一重大冲击,否则我们已经在利率上达到了峰值,”她说,“但我们必须在必要的时间内保持紧缩政策,以确保通胀继续下降。风险在于,如果我们过快地降息,之后可能不得不重新上调利率。”

荷兰央行行长、欧洲央行管委克拉斯·诺特(Klaas Knot)支持了拉加德的观点。他在周三接受CNBC采访时表示:

“市场对我们的宽松预期越高,我们就越不可能降息,也越不可能进一步放宽政策。”

野村证券经济学家安杰伊·什切潘尼亚克(Andrzej Szczepaniak)表示:“我们认为,从市场定价来看,在降息方面过于激进。我们的观点是,欧洲央行更有可能在6月才开始降息,这样它就有更多时间全面评估中期潜在通胀压力。”

同时,英国的通胀率高于预期,导致市场出现抛售现象。周三,英国官方数据显示12月份通胀率加速上升至4%,这是自2月来首次出现通胀率上涨,使得市场对英国央行即将放宽货币政策的希望受挫。英国12月份的服务业通胀率从11月份的6.3%加速至6.4%。

美国投行Evercore ISI副董事长克里希纳·古哈(Krishna Guha)表示:“我们认为市场中有些人忽视或没有足够重视的一点是,各国央行普遍担忧,如果早地启动降息或其他宽松货币政策进程,可能由于经济形势变化或通胀压力未得到有效缓解,而不得不中止或逆转政策方向。 ”这意味着,相对市场的降息预期而言,央行可能会“稍晚一些”采取行动。

风险提示及免责条款:市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负

兴业投资 Copyright© 2018 ——澳汇外汇 ——Doo Prime(德璞资本)官网 ——Outrade跟单社区 ——外汇平台