自今年8月以来,标普500指数的涨势一直停滞不前。不过,尽管涨势放缓,目前的股市看起来一点也不便宜。

“从市值加权估值方面来看,几乎不可能看多标普500指数,我们追踪的20项指标中有19项显示估值偏高,”美国银行股票及量化分析师Jill Carey Hall在最近给客户的报告中写道。“我们的股息贴现模型算出的股票风险溢价是唯一一个显示美国市场交易价格仍低廉的指标,这与我们的观点一致,即股票的风险溢价可能过高,而所谓的‘无风险’10年期国债利率可能过低。”

Carey Hall写道,尽管长期来看估值很重要,但市场情绪对股价的影响更为直接。具有讽刺意味的是,虽然目前市场情绪似乎正在转向看跌,但这正是股市可能在明年大幅上涨的原因。

明年标普500指数或涨超25%?

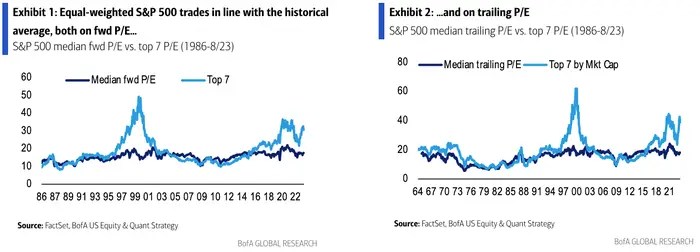

虽然市值加权估值可能看起来并不便宜,但等权重估值实际上并没有那么糟糕,尤其是当你剔除今年表现明显优于其他市场的所谓Magnificent 7(7大科技股)之后。

Carey Hall指出,“基于等权重标普500指数,市盈率大致处于历史平均水平。”事实上,她指出,在衡量动态股价收益比(PEG)时,标普500指数仅比其平均水平高出三个标准差。

原因在于投资者的悲观情绪,尤其是在长期增长预期方面。Carey Hall写道,自2022年以来,分析师对长期增速(LTG)的共识大幅下降,目前正处于历史低点附近,仅比2020年3月的低点高几个百分点。

但是,较低的长期收益预期历来是股市未来回报为正的有力指标。

“以往低LTG对市场来说是看涨的。事实上,在2021年11月,考虑到LTG与未来标普500指数回报率之间的强烈反比关系,我们将过高的预期视为看跌的信号。今天的LTG表明,在其他条件相同的情况下,标普500指数未来12个月的价格回报率将超过25%。”

美国银行:看好这6大行业

那么,如果明年股市真的能上涨25%以上,投资者现在应该把钱放在哪里,以实现回报最大化?

Carey Hall指出,考虑到利率上升通常是长久期行业的问题,通信服务行业的长期收益预期高得惊人。她写道,与此同时,考虑到过去三年能源行业的收益增长了40%,人们对能源行业的预期低得惊人。

总而言之,Carey Hall和她的同事们认为,基于以下三个因素,6个行业的前景充满机遇:价格势头、盈利势头和估值。

Carey Hall认为,最好的投资机会在互动媒体及服务、家用耐用品、媒体、客运航空、能源设备、服务及保险行业。

更广泛地说,她指出,目前最具吸引力的行业是通信服务、能源和非必需消费品行业。

兴业投资 Copyright© 2018 ——澳汇外汇 ——Doo Prime(德璞资本)官网 ——Outrade跟单社区 ——外汇平台