美联储在加息一年多后准备稍作休息,在本周的FOMC会议上可能暂停加息,但此举可能伴随着一个强烈的信号,即他们准备在必要时继续加息。

在6月13日至14日的会议上,政策制定者预计将把利率维持在5%至5.25%的范围内,使他们能够评估近期银行业承压后的前景。但美联储主席鲍威尔也必须安抚一些官员,这些官员担心通胀方面的进展已经停滞,并表示美联储可能需要采取更多措施,为弹性惊人的经济降温。

德意志银行高级美国经济学家Brett Ryan表示:“他们似乎打算在6月会议上暂停一下,继续评估银行业的压力,确保没有任何潜在的问题。但由于劳动力市场走强,而且鲍威尔强调的那些通胀指标没有任何进展的迹象,美联储还有更多工作要做。”

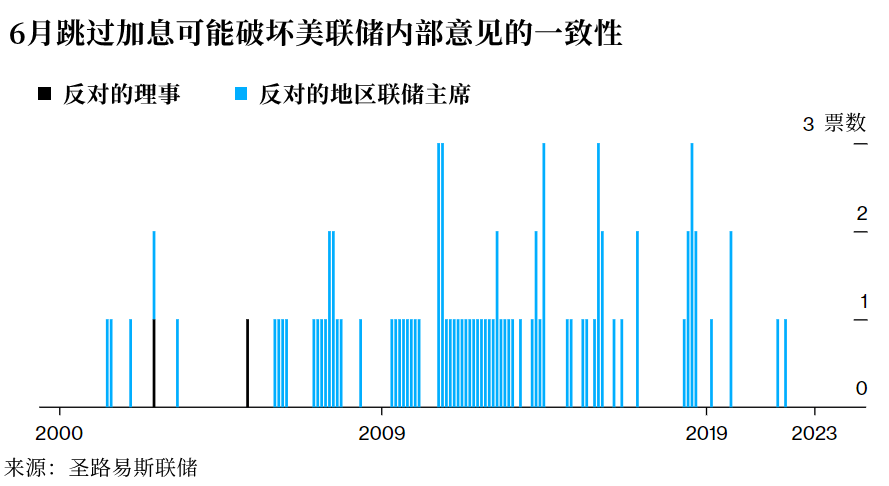

然而,随着利率接近或处于官员们认为足以抑制经济的水平,对于紧缩之路究竟能走多远出现了不同的观点,这增加了在即将举行的会议上出现异议的可能性。

美联储内部分裂严重

政策制定者面临的一个关键问题是,银行业的压力在多大程度上导致了已经在进行中的放贷收缩。美联储理事沃勒说,虽然到目前为止这还没有对信贷状况产生巨大影响,但这些影响可能过一段时间就能在经济中显现出来。沃勒在5月24日表示,从硅谷银行倒闭到7月的会议将过去四个多月。到那时,我们将对信贷状况有更清晰的认识。如果银行业状况似乎没有过度收紧,那么7月份加息很可能是合适的政策。鲍威尔在5月19日的小组讨论中也提出了类似的观点,他说,美联储目前的行动让它有时间放慢行动速度,以更好地评估之前加息的影响以及银行业压力对更广泛经济的影响。

尽管FOMC的多数官员似乎同意这一推论,但一小部分政策制定者对通胀降低缺乏进展表现出越来越大的不安。“我仍然担心通胀下降的速度是否足够快。未来几周的数据可能会显示,跳过一次加息是合适的,但至今还没有达到这一点”,达拉斯联储主席洛根在5月18日的讲话中表示。洛根今年FOMC有投票权。美联储理事鲍曼上月也警告称,价格和劳动力都没有显示出足够的降温迹象。圣路易斯联储主席布拉德、明尼阿波利斯联储主席卡什卡利和克利夫兰联储主席梅斯特也对6月加息持支持态度。布拉德和梅斯特今年没有政策投票权,但他们都参与了FOMC的审议,并被视为美联储政策制定委员会中有影响力的声音。

尽管地区联储主席投否决票相当常见,但如果鲍曼或沃勒(沃勒也被视为FOMC中较为鹰派的成员之一)对暂停加息投出反对票,那将是2005年以来首次有美联储理事提出反对意见。在FOMC就政策讨论的历史上,只有14%的会议出现过两个或更多个异议。

鹰派观点开始占上风

最近几周,鹰派的观点获得了关注。在美联储5月2-3日会议之后,投资者和经济学家假设,一旦政策制定者停止加息,他们会在最终降息之前维持高利率一段时间。然而,自那以来,通胀和劳动力市场数据都比预期的要热。

美联储青睐的通胀指标CPI在4月份扣除食品和能源价格后环比上升4.7%,略高于去年12月的4.6%。鲍威尔密切关注的核心服务业通胀指标自去年以来几乎没有变化。劳工部的一份报告显示,5月份雇主增加了33.9万个就业岗位,远高于经济学家的预期。

强劲的数据,加上鲍威尔和美联储理事杰斐逊发出的尖锐信号,最终将美联储暂停加息的预期扭曲成为跳过加息。现在的挑战是鲍威尔要传达美联储还没有结束加息,即使它放弃了6月份的加息。本周FOMC的会后声明可能不会有太大变化,鲍威尔可能会利用他的新闻发布会来强调7月加息的可能性。政策制定者还可能通过更新经济预测来表明他们对加息的预期。

让美联储比较为难的一点是,周二将公布5月份CPI报告,也就是在FOMC会议的第一天。如果CPI数据过高,可能会增加官员们放弃暂停加息计划的可能性,转而推进再次加息25个基点。

彭博经济研究的Anna Wong表示,其预计FOMC将在6月13-14日会议上维持联邦基金利率不变。鲍威尔可能暗示,这一决定构成了“具有鹰派倾向的一次跳过加息”,而不是无限期的暂停,并示意在7月会议上倾向于再次加息。更新后的点阵图也可能预示今年将再加息一次。定于FOMC会议首日公布的5月份CPI数据存在井喷的风险,可能促使决策者加息。

但Wong认为,只有当CPI超出预期的程度大到足以推升市场对加息的预期超过50%时,这种情况才会发生。这不是她的基准预期。她认为通胀数据弱于预期的可能性更大,而且无论决策者在6月会议上发出怎样的信号,到7月份会议时发生的事件,例如更明显的经济放缓迹象,可能会压倒委员会成员再次加息的意愿,从而使6月份的这一次跳过加息成为长时间政策暂停的开始。

兴业投资 Copyright© 2018 ——澳汇外汇 ——Doo Prime(德璞资本)官网 ——Outrade跟单社区 ——外汇平台